- Montée en puissance des activités et investissements Marketing en préparation du lancement commercial de LUMEVOQ® en Europe en 2023

- Horizon de financement confirmé au début du T1 2023

- Discussions avancées sur un refinancement

Paris, France, le jeudi 28 juillet 2022, 7h30 CEST – GenSight Biologics (Euronext : SIGHT, ISIN : FR0013183985, éligible PEA-PME), société biopharmaceutique dédiée au développement et à la commercialisation de thérapies géniques innovantes pour les maladies neurodégénératives de la rétine et du système nerveux central, publie aujourd’hui ses résultats financiers pour le premier semestre 2022. Le rapport financier semestriel est disponible sur le site Internet de la Société, dans la rubrique Investisseurs. Les états financiers du premier semestre 2022 ont fait l’objet d’une revue limitée des Commissaires aux Comptes de la Société, et ont été arrêtés par le Conseil d’administration le 27 juillet 2022.

« Nous continuons à concentrer nos efforts et ressources à relever nos défis de production, tout en préparant le succès du lancement commercial de LUMEVOQ en 2023, » a commenté Thomas Gidoin, Directeur Administratif et Financier de GenSight Biologics. « Avec un horizon de financement au début du premier trimestre 2023, nous avons étudié plusieurs options de financement, aussi peu dilutives que possible, et finalisons désormais les discussions dans l’objectif de réaliser une opération dans des termes favorables à l’automne. »

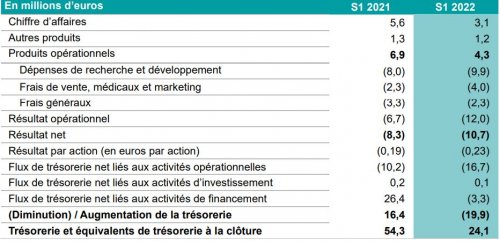

Résultats financiers semestriels 2022 (IFRS)

Les produits opérationnels de la Société ont diminué de 38,2% pour s’établir à 4,3 millions d’euros au premier semestre 2022, comparé à 6,9 millions d’euros sur la même période en 2021. Cette baisse est principalement liée à un unique trimestre de chiffre d’affaires généré par LUMEVOQ® dans le cadre de l’Autorisation Temporaire d’Utilisation (ATU nominative) accordée par l’Agence Nationale de Sécurité du Médicament, en 2022, à la suite des difficultés de production rencontrées chez le partenaire de la Société, et qui ont conduit à l’utilisation des dernières doses disponibles en mars 2022. Ce chiffre d’affaires s’est établi à 3,1 millions d’euros au premier semestre 2022, contre 5,6 millions d’euros un an plus tôt. La Société prévoit de reprendre les ATUs début 2023 dès que le produit sera à nouveau disponible. La Société a également enregistré du Crédit Impôt Recherche (CIR), qui s’est élevé à 1,2 millions d’euros au premier semestre 2022, contre 1,3 millions d’euros sur la même période en 2021.

Les dépenses de recherche et développement ont augmenté de 23,3% pour s’établir à 9,9 millions d’euros au premier semestre 2022, comparé à 8,0 millions d’euros sur la même période en 2021. Les études de Phase III de LUMEVOQ® – RESCUE, REVERSE et REFLECT – sont désormais terminées et les patients passés en suivi à long-terme. Toutefois, la Société maintient ses efforts dans les activités de CMC et de production afin de garantir sa capacité à produire et commercialiser selon les Bonnes Pratiques de Fabrication (BPF, ou GMP en anglais), et notamment la production des lots de validation. Une attention particulière est apportée à ce sujet prioritaire et nécessaire à la demande d’Autorisation de Mise sur le Marché (AMM) de LUMEVOQ® en Europe.

Les frais de vente, médicaux et marketing ont augmenté sensiblement de 76,7% pour s’établir à 4,0 millions d’euros au premier semestre 2022, comparé à 2,3 millions d’euros sur la même période en 2021, reflétant la montée en puissance des activités clés de marketing stratégique et d’accès au marché en préparation du lancement commercial de LUMEVOQ® en Europe prévu en 2023. La Société met également en place une présence locale dans les principaux marchés européens, en France, en Allemagne, au Royaume-Uni, en Italie et en Espagne, en créant des filiales commerciales.

Les frais généraux ont diminué sensiblement de 28,6% pour s’établir à 2,3 millions d’euros au premier semestre 2022, comparé à 3,3 millions d’euros sur la même période en 2021. La baisse est essentiellement liée à une réduction des dépenses de personnel, résultant de l’annulation des 50% restants du Plan d’Attributions Gratuites d’Actions (AGA) 2020, ainsi que de 50% du Plan d’AGA 2021, à la suite des difficultés de production rencontrées chez le partenaire de la Société aux Etats-Unis.

La perte opérationnelle de la Société a ainsi augmenté de 79,1% au premier semestre 2022, s’élevant à (12,0) millions d’euros, comparé à (6,7) millions d’euros sur la même période en 2021. Cette variation importante est liée à la fois à la réduction du chiffre d’affaires généré par les ATUs de LUMEVOQ® en France, ainsi qu’à l’augmentation des dépenses de CMC et à la montée en puissance des frais de vente, médicaux et marketing sur la période, afin d’accompagner l’Autorisation de Mise sur le Marché et le lancement commercial en Europe. Le contrôle des dépenses reste une priorité importante pour le Groupe.

Le résultat financier au premier semestre 2022 s’est élevée à 1,3 million d’euros, comparé à (1,6) million d’euros sur la même période en 2021. Cette variation est principalement due à un produit financier non-cash lié au financement obligataire avec Kreos, impacté par la baisse du cours de l’action sur la période.

La perte nette du premier semestre 2022 s’est s’établie à (10,7) millions d’euros contre une perte de (8,3) millions d’euros au premier semestre 2021. La perte par action émise (nombre moyen pondéré d’actions en circulation au cours de l’exercice) s’est élevée respectivement à (0,23) et (0,19) euros par action pour les premiers semestres 2022 et 2021.

Les flux de trésorerie nets liés aux activités opérationnelles des premiers semestres 2022 et 2021 se sont élevés respectivement à (16,7) millions d’euros et (10,2) millions d’euros. La variation en 2022 est principalement liée à l’augmentation des dépenses opérationnelles pour accompagner l’Autorisation de Mise sur le Marché et le lancement commercial en Europe, ainsi qu’à l’effet négatif des charges calculées « non-cash » IFRS relatives aux paiements en actions et de la variation de juste valeur des instruments dérivés dans le contrat obligataire avec Kreos impactée par la baisse du cours de l’action sur la période.

Les flux de trésorerie nets liés aux activités d’investissement se sont élevés à 0,1 million d’euros au premier semestre 2022 contre 0,2 million d’euros sur la même période en 2021, reflétant principalement l’activité du contrat de liquidité de la Société.

Les flux de trésorerie nets liés aux activités de financement se sont élevés à (3,3) millions d’euros au premier semestre 2022, reflétant l’amortissement du contrat obligataire avec Kreos et du Prêt Garanti par l’Etat (PGE) sur la période. Les flux de trésorerie nets liés aux activités de financement au premier semestre 2021 s’élevaient à 26,4 millions d’euros, reflétant les produits nets de 28,1 millions d’euros du placement privé de mars 2021.

La trésorerie et équivalents de trésorerie se sont établis à 24,1 millions d’euros au 30 juin 2022.

GenSight Biologics publiera sa position nette de trésorerie au 30 septembre 2022, le 27 octobre 2022.

Contacts

-

Image7Communication et Relations PresseJulia Friedlander-Most / Romain Grière+33 (0)6 83 00 97 55 / +33 (0)7 86 53 17 29

-

LifeSci AdvisorsRelations InvestisseursGuillaume van Renterghem+41 (0)76 735 01 31

-

Orpheon FinanceInvestisseurs ParticuliersJames Palmer+33 7 60 92 77 74